Simulateur rachat Assurance Vie

Combien serez-vous imposé à la sortie ?

On entend partout que « l'Assurance Vie est un placement à long terme ». Pour autant, rien ne vous empêche de procéder au rachat de votre contrat à tout moment. Ce n'est pas pour rien qu'il s'agit du produit financier préféré des Français : ce contrat est flexible. Au fond, ce n'est pas la possibilité ou non de faire un rachat qui compte, mais ce que cela va vous coûter. La fiscalité du retrait dépend de plusieurs paramètres. Combien serez-vous imposé à la sortie : la réponse en quelques clics avec notre Simulateur rachat Assurance Vie !

Simulez le rachat de votre assurance-vie

On entend partout que « l'Assurance Vie est un placement à long terme ». Pour autant, rien ne vous empêche de procéder au rachat de votre contrat à tout moment. Ce n'est pas pour rien qu'il s'agit du produit financier préféré des Français : ce contrat est flexible. Au fond, ce n'est pas la possibilité ou non de faire un rachat qui compte, mais ce que cela va vous coûter. La fiscalité du retrait dépend de plusieurs paramètres. Combien serez-vous imposé à la sortie : la réponse en quelques clics avec notre Simulateur rachat Assurance Vie !

Ils nous font confiance

Découvrez notre Simulateur rachat Assurance Vie !

Âge du contrat, date des derniers versements, retrait total ou partiel… la fiscalité du rachat de votre Assurance Vie dépend de divers paramètres. Vous n’êtes pas matheux et la seule vue de ces chiffres vous inspire un profond dégoût ? Et si vous déléguiez cette problématique à une calculette assurance vie ?

C’est la mission de notre outil : le Simulateur rachat Assurance Vie. Lorsqu’on est un peu initié, la fiscalité applicable en cas de rachat (total ou partiel) sur un contrat d’Assurance Vie n’est pas si compliquée à appréhender. Avec l’aide d’un outil de simulation elle devient accessible à tous.

Gratuit et simple d’utilisation, le simulateur de retrait Assurance Vie vous permet de savoir a priori la fiscalité de votre futur retrait. Le tout, sans accomplir le moindre calcul mental. C’est un bon moyen d’estimer la charge fiscale d’un rachat avant de décider si vous allez y procéder ou non.

« Combien serez-vous imposé à l’occasion d’un rachat sur votre contrat ? » Voilà la question à laquelle va répondre notre simulation fiscalité Assurance Vie en ligne. C’est parti !

Nota bene : plus vous remplirez les cases de notre simulateur rachat Assurance Vie avec soin et précision, plus vous bénéficierez d’un aperçu réaliste de la fiscalité qui vous attend. Pour y parvenir, suivez nos conseils d’expert…

Comment utiliser le simulateur rachat Assurance Vie ?

Il faut peu d’éléments à notre Simulateur Assurance Vie pour vous fournir une simulation réaliste de la fiscalité d’un éventuel retrait. Néanmoins, avant de compléter notre calculette Assurance Vie, vous devez vous munir de quelques informations au préalable. De la précision des informations fournies dépend la fiabilité de cette simulation.

Pour obtenir une simulation rachat Assurance Vie, nous vous recommandons de répondre en amont aux questions suivantes :

- Quelle est la date de souscription de mon contrat d’Assurance Vie ?

- Quelle est la durée actuelle de mon placement ?

- L’âge de mon contrat d’assurance est-il inférieur à 8 ans ? Supérieur à 8 ans ?

- À combien s’élève le montant total des versements effectués sur mon contrat ?

- De quand date mon dernier versement ?

- Mon dernier versement remonte-t-il à une date antérieure au 27 septembre 2017 ?

- Quelle est ma situation fiscale ? Suis-je actuellement en couple ou célibataire ?

- Ai-je l’intention de procéder à un retrait total ou partiel ?

- À combien s’élève le capital acquis (valeur du contrat = montant total des versements + gains obtenus) à la date du rachat ?

Nous vous recommandons de noter les réponses à ces questions sur un papier avant de remplir le simulateur de rachat Assurance Vie. Ainsi, vous disposerez de tous les éléments au moment de réaliser votre simulation.

Si vous ne parvenez pas à réunir tous ces renseignements, sachez que vous pouvez trouver des éléments d’informations sur votre dernier relevé d’Assurance Vie, ou en contactant directement votre gestionnaire d’assurance.

Ça y est, vous avez tous les éléments en main ? Gardez-les précieusement de côté, vous allez en avoir besoin pour exercer votre simulation rachat Assurance vie. Mais auparavant, reprenons la question qui vous taraude : Combien serez-vous imposé pour le rachat de votre contrat ?

Calculatrice rachat Assurance Vie : de quoi dépend la fiscalité de mon placement ?

Vous vous en doutez, les questions posées à l’étape précédentes ne l’ont pas été par hasard. Elles visent à vous permettre de déterminer deux paramètres clés dont dépend la fiscalité du rachat de votre contrat.

En effet, lors d’un retrait total ou partiel sur votre placement, les règles fiscales qui trouvent à s’appliquer dépendent principalement de deux éléments :

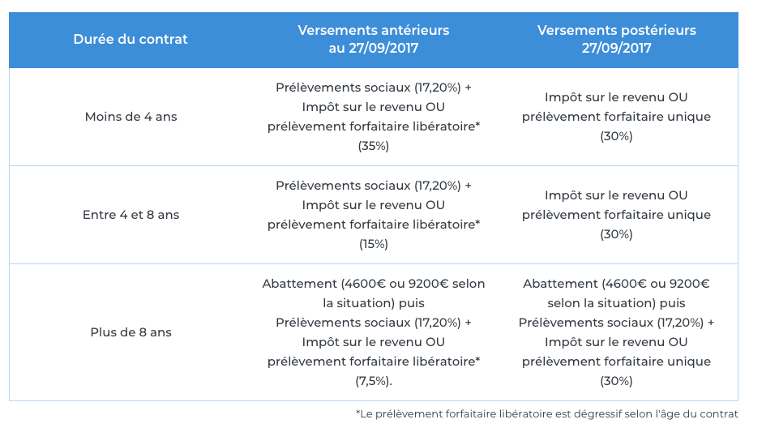

- l’âge de votre contrat : moins de 4 ans, entre 4 et 8 ans ou plus de 8 ans

- la date de vos derniers versements : avant ou après le 27 septembre 2017

En ce qui concerne le premier paramètre, vous comprenez rapidement que plus votre contrat d'Assurance Vie est ancien, plus la fiscalité applicable au moment du rachat sera légère. En d'autres termes, comme le bon vin, votre placement se bonifie avec le temps. C'est ainsi que vous saisirez mieux la notion de « placement à long terme ». La fiscalité vous incite à le conserver longtemps.

Par ailleurs, depuis l’entrée en vigueur de la loi de Finances pour 2018, la fiscalité lors d’un rachat d’Assurance Vie est simplifiée. Le législateur a en effet instauré un Prélèvement Forfaitaire Unique (PFU) de 30 %, dit « flat tax », incluant les prélèvements sociaux. Une nouvelle législation qui a un impact sur la fiscalité encourue selon la date de votre dernier versement.

Concrètement, si vos derniers versements sont antérieurs au 27 septembre 2017 , lors d'un rachat total ou partiel de votre contrat, vous serez redevable des prélèvements sociaux et de l'impôt sur le revenu ou du prélèvement forfaitaire libératoire (PFL). À noter que le taux de ce prélèvement diminue à mesure que votre contrat prend de l'âge. Ainsi, avant 4 ans il s'élève à 35%, de 4 à 8 ans il est de 15% et au-delà de 8 ans, il ne dépasse pas 7,5%.

En revanche, si votre dernier versement sur votre Assurance Vie est intervenu après la date du 27 septembre 2017, vous serez redevable de l’impôt sur le revenu ou d’un Prélèvement Forfaitaire Unique (PFU) de 30%. Ainsi, rien de plus simple, peu importe la durée de votre contrat le taux de prélèvement reste le même. Cependant, à un détail près, et non des moindres : passé 8 ans, votre placement vous permet de bénéficier d’un abattement fiscal intéressant ! Voilà qui devrait vous inciter à effectuer un rachat le plus tard possible…

Tout s’éclaire ? Pour vous aider, nous avons résumé la fiscalité du rachat Assurance Vie dans le tableau qui suit :

Calculatrice rachat Assurance Vie : quelle fiscalité en cas de retrait ?

Il est un autre paramètre qu’il faut prendre en compte dans la simulation de rachat de votre Assurance Vie. Selon le type de rachat que vous avez l’intention de réaliser, total ou partiel, les conséquences sur votre contrat et la fiscalité encourue peuvent varier.

Tout d’abord, un retrait total conduit inévitablement à la clôture de votre contrat d’Assurance Vie. Vidé de la totalité des fonds que vous avez épargné, ce placement n’a plus lieu d’exister. Côté fiscalité, les règles préalablement exposées restent inchangées. Deux paramètres sont donc à prendre en compte : la date des derniers versements et l’âge de votre contrat.

Si, en revanche, vous optez pour un retrait partiel sur Assurance Vie, les conséquences ne sont pas les mêmes. Ainsi, le rachat partiel n’entraine pas la rupture du contrat. Le retrait partiel présente surtout un avantage fiscal, puisque seule la partie du capital incluse dans le rachat est assimilable à du revenu imposable.

Dans le cas d’un rachat partiel donc, la part de capital imposable est calculée au prorata des sommes versées par rapport au montant total du rachat effectué sur le contrat.

Comme notre outil Simulateur rachat Assurance Vie, l’administration fiscale calcule le montant de la fiscalité encourue selon la formule suivante :

Montant du rachat partiel

–

(sommes versées × montants du rachat partiel/valeur du rachat du contrat)

Rachat partiel ou total, voilà donc une question à élucider avant de contacter votre gestionnaire d’assurances. Selon le type de retrait, l’impact n’est pas le même sur votre fiscalité.

Quel motif pour rachat assurance vie sans fiscalité ?

On l’a déjà dit, le rachat d’un contrat d’Assurance Vie peut intervenir à tout moment. Mieux encore, vous n’avez aucun besoin de vous justifier auprès de votre gestionnaire d’assurances. Besoin de liquidités, projet immobilier, charges financières à assumer, projet entrepreneurial… tous les motifs sont bons.

Quel que soit le motif qui vous anime, la règle reste la même : le rachat sur une Assurance Vie est possible, mais vous serez redevable vis à vis de l’administration fiscale.

Toutefois, le législateur a prévu certaines circonstances exceptionnelles qui justifient un rachat de contrat sans taxation. Dans ces circonstances particulières, nul besoin d’utiliser notre simulateur fiscalité Assurance Vie, puisqu’aucune fiscalité ne trouve à s’appliquer ! Voilà un exercice de mathématiques à la portée de tous…

La loi prévoit ainsi le rachat sans frais pour les motifs suivants :

- licenciement;

- retraite anticipée ;

- invalidité du titulaire de l’Assurance Vie ou de son conjoint ;

- liquidation judiciaire.

Pour bénéficier de l’exonération fiscale sur un retrait dans ces circonstances exceptionnelles, vous devrez justifier de votre situation auprès de votre gestionnaire d’assurances.

Simulateur fiscalité assurance vie : combien coûte le rachat au décès ?

En cas de décès du titulaire de l’Assurance Vie, on ne parle théoriquement plus de « rachat ». Le capital (sommes versées + intérêts) est transmis au bénéficiaire. La question qu’on peut alors légitimement se poser est : combien coûte le retrait au décès ?

Dans ces tragiques circonstances, rassurez-vous le calcul est facile. Nul besoin ici de solliciter le simulateur droit de succession assurance vie ! Dans la grande majorité des cas, le capital transmis au bénéficiaire désigné est exonéré des droits de succession. On dit d’ailleurs que le contrat d’Assurance Vie tombe « hors succession ».

C’est notamment le cas des contrats au bénéfice du conjoint ou partenaire de Pacs, de certains organismes sans but lucratif et, sous certaines conditions, des contrats désignant les frères et sœurs.

Ce n’est que lorsque d’autres bénéficiaires ont été désignés, que le calcul des droits de succession sur l’Assurance Vie peut changer. Il dépend alors de trois paramètres : la date de souscription du placement, l’âge du titulaire lors des versements (inférieur ou supérieur à 70ans) et le capital versé aux bénéficiaires.

Nous n’entrerons pas dans les détails, puisqu’ici il n’est pas question de rachat, mais de succession. Une affaire qui ne concerne donc plus notre Simulateur rachat Assurance Vie !

Simulateur rachat Assurance Vie : les limites de l’outil…

C’est vrai, notre Simulateur rachat Assurance Vie a été imaginé par nos experts en assurances. Mais, il n’en reste pas moins un simple outil, une calculette. Il calcule à partir de données objectives et ne tient pas compte des circonstances personnelles. En un mot : il n’est pas infaillible !

Sa mission est, ni plus ni moins, de vous permettre d’effectuer en quelques clics une rapide simulation de la fiscalité d’un rachat Assurance Vie. Il vous permet notamment de déterminer le type de rachat (total ou partiel) que vous avez intérêt à effectuer et, surtout, à quel moment y recourir.

Pour autant, avant d’appeler votre gestionnaire d’assurances pour solliciter un retrait sur votre contrat Assurance Vie, ne vous contentez pas de simuler votre future fiscalité sur notre calculette assurance vie. Contactez nos experts par téléphone afin de connaître dans le détail, et au regard de votre situation personnelle, la charge fiscale qui vous attend.

Nos experts pourront vous aiguiller aussi pour le Plan Epargne Retraite.